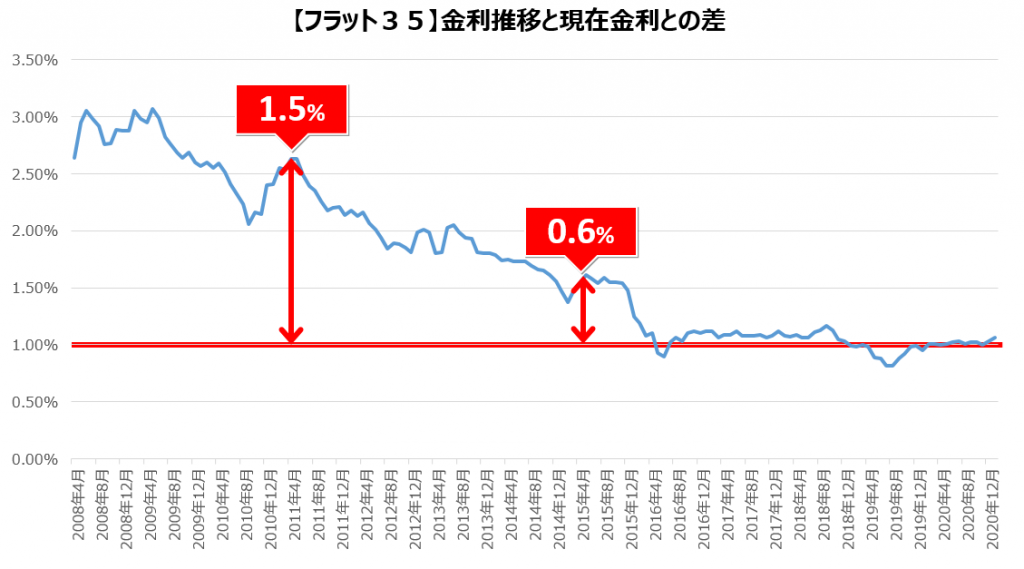

リーマンショックや震災を乗り越えて、日本経済はデフレ状態が続いています。もちろん銀行等の金融機関の貸し出し金利も下がっており、2021年8月現在で住宅ローン金利は変動金利型・固定金利型とも1.0%を下回っています。住宅については、賃貸派と購入派で意見が分かれるところですが、今回は2015年以前に住宅金融支援機構の【フラット35】を利用されて住宅購入された方へ、借入時の高金利まま払い続けているとどれくらい損するかの検証をお届けします。

【フラット35】の金利の推移(2008年4月以降)

2021年8月現在の【フラット35】の借入金利は、住宅金融支援機構が定める基準を満たす住宅であれば当初一定期間の金利優遇があり1%以下まで金利が下がっています。また、借り換え金利についても1.15%(団信加入の場合)まで下がっています。【フラット35】の借入金利は2016年1月から金融緩和策を受けて一気に低下したため、2015年12月以前に新規借り入れをした方は高い金利のままずっと支払い続けていることになります。

借り換えによるメリット額はどれくらい?

では、【フラット35】を現在の金利で借り換えた(借り直した)場合に、将来的にどれくらいの返済額を削減できるか見てみましょう。金利が一時的に高かった2011年と、現在の低金利まで下がり始める直前の2015年の2通りで3,000万円と2,500万円の残債の2パターンを試算してみました。

結果は以下の通り。

2011年に35年間・2.5%で借り入れ、残り24年間で借り換えた場合

| 残債額 | 総支払額 (当初金利で払い続けた場合) | 総支払額 (現在金利1.0%に借り換えた場合) | 支払総額の差 |

| 3,000万円 | 39,924,806円 | 33,756,148円 | 6,168,658円 |

| 2,500万円 | 33,270,678円 | 28,130,096円 | 5,140,582円 |

2011年と現在では1.5%の金利差があるので、借り換えをすることで500万円以上の節約が可能。住宅購入からちょうど10年経ってリフォームを検討されているなら、ついでに住宅ローンを借り換えればその費用が賄える計算になりますね。

2015年に35年間・1.6%で借り入れ、残り28年間で借り換えた場合

| 残債額 | 総支払額 (当初金利で払い続けた場合) | 総支払額 (現在金利1.0%に借り換えた場合) | 支払総額の差 |

| 3,000万円 | 37,239,597円 | 34,407,992円 | 2,831,605円 |

| 2,500万円 | 31,032,956円 | 28,673,310円 | 2,359,646円 |

現在と金利差は0.6%と小さくはなりますが、残りの返済期間が長いので車1台分くらいは節約効果があります。月々の返済額が大きく軽減されることはありませんが、十分なメリットがあると言えるでしょう。

更に金利を下げて返済額を節約する方法

団体信用生命保険に加入しない

【フラット35】の借り入れにおいては、都市銀行や地方銀行、ネット銀行では団体信用生命保険の加入が必須になっている場合が多いです。しかしながら、住宅ローン専門の金融機関(モーゲージバンク)では、団体信用生命保険の加入が任意になっている場合もあり、例えばアルヒの場合は団体信用生命保険に加入せずに契約すると金利が0.2%下がり1%以下で借りることも可能です。

医療保険を見直す

「なぜ医療保険?」と疑問に思った方も多いと思います。今現在の住宅ローンには、団体信用生命保険の他に全てのケガ・病気で入院した場合にその期間の住宅ローンが弁済されたり、一時金が支払われるといった保険を安い掛金で加入できる会社が増えてきています。毎月数千円の高い医療保険に入っている方は、住宅ローンの借り換えを機に保険を見直すことで毎月の支出を減らすことも可能です。

住宅ローンは決まった金額が銀行口座から毎月引き落とされているので、家計節約では盲点となっているケースが多くあります。今回のシミュレーションのように、毎日コツコツと節約する以上に大きな効果があるので是非検討してみてはいかがでしょうか?

なお、金融機関に借り換えの相談をするだけなら無料です。審査に不安がある場合も一度チャレンジしてみましょう。